Торгуйте американскими акциями с плечом ×30.

4 рынка США: NYSE, NASDAQ, AMEX, BATS

Минимальный депозит: 10 USDT

Обслуживание: 0 USDT в месяц

Плечо: ×30 и более

7000 инструментов для торговли

Пополнение и вывод в USDT

PagSeguro (PAGS)

FTS International (FTSI)

Потенциал роста: 20-25%

Целевая цена по мультипликаторам: $22,5

Диапазон размещения: $1 5-18

1 февраля 2018 г. на NYSE состоится IPO одного из крупнейших поставщиков услуг гидравлического разрыва пласта в Северной Америке. Объем размещения составит $250 млн.

Резкий рост выручки и выход в прибыльность. За 9 месяцев 2017 года компания нарастила выручку более чем в 2,6 раза на фоне восстановления буровой активности в США после спада в 2014-2015 годах. При этом, несмотря на чистый долг в 998 млн, компания резко наращивает прибыльность оптимизируя расходы. Маржа EBITDA за 9 месяцев 2017 года составила 24%.

Потенциал рынка ГРП — 29 млрд к 2021 году. По данным Research and Markets, рынок перекачивающих насосов в Северной Америке вырастет с CAGR 2,6% с 2016 года по 2021 год. К 2021 году рынок североамериканских перекачивающих насосов достигнет $29,94 млрд. Североамериканские сервисы перекачки широко используются в службах ГРП и цементирования в сланцевой индустрии.

Хороший аппетит рынка к IPO нефтесервисных компаний. IPO Liberty Oilfield Services (тикер LBRT), которая предоставляет услуги по ГРП для производителей сланца, вышла на IPO 12 января и привлекла $160 млн. Сейчас акции компании прибавляют 33% к цене размещения. ETF VanEck Vectors Oil Services вырос на 27% с сентября 2017 года.

Связь маржи EBITDA и мультипликаторов EV/S компаний нефтесервисной индустрии дает оценку FTSI в $2,5 млрд (32% потенциала к цене IPO). Исходя из маржи EBITDA FTSI в 24% за 9 месяцев 2017 года и проецируемого из «уровня отрасли» справедливого мультпликатора EV/S в 2,83x, мы выходим на оценку EV компании в $3,2 млрд. Учитывая чистый долг и поступления от IPO, мы получили оценку собственного капитала компании, равную 2,5 млрд, что на 32% выше верхней границы оценки IPO в $1,9 млрд. Таким образом минимальный апсайд, по нашим расчетам, свыше 25%, исходя из рыночных ожиданий по подписке этого IPO.

Один из крупнейших поставщиков услуг гидравлического разрыва пласта (ГРП) в Северной Америке. С помощью технологий ГРП бурильщики перекачивают воду, песок и химикаты в подземные образования под высоким давлением для измельчения породы и добычи нефти и газа. FTS International является поставщиком услуг по стимулированию бурения нефтяных и газовых скважин, специализирующихся на гидравлическом разрыве пласта под высоким давлением. Флоты компании состоят из мобильных ГРП и другого вспомогательного тяжелого оборудования для выполнения услуг по разрыву.

Компания сотрудничает с такими крупными клиентами, как Chesapeake Energy Corporation, ConocoPhillips, Devon Energy Corporation, EOG Resources, Inc., Diamondback Energy, Inc., EQT Company, Range Resources Corporation и другие ведущие компании по добыче и разведки нефти и газа. Компания ведет деятельность на пяти крупных нефтяных бассейнах в США, где практикуется так называемая нетрадиционная добыча нефти и газа с использованием новых методов: Permian Basin, SCOOP/STACK Formation, Marcellus/Utica Shale, Eagle Ford Shale и Haynesville Shale. По состоянию на 8 января 2018 года компания владеет 32 флотами мощностью 1,6 млн лошадиных сил, на данный момент активны 27 из них. Сейчас FTIS является одним из трех крупнейших поставщиков ГРП в пяти наиболее активных крупных нетрадиционных ресурсных сетях США. FTS International поступает так же, как и другие поставщики услуг на нефтяных месторождениях, которые пострадали во время коррекции цен в 2014-2015 годах. Эти компании резко увеличивают производство, финансируются заемными средствами, и многие инвесторы ожидают увеличения активности на рынке IPO в 2018 году на фоне снижения корпоративных налогов в США.

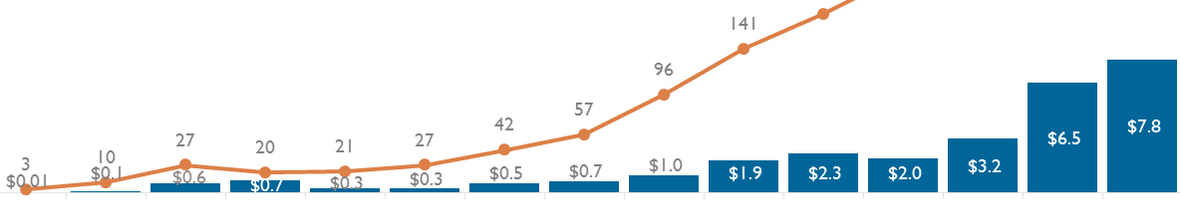

Бизнес FTS последние четыре года проходил восстановление после большого спада, вызванного снижением цен на нефть и природный газ с 2014-го по 2015 год. С 2014-го по 2016-й выручка сократилась с $2,3 млрд до $532 млн, однако уже за 9 месяцев 2017 года компания заработала $1 млрд. Одновременная оптимизация расходов позволила компании довести операционную маржу до 17% за три квартала 2017 года. В течение 2017 года наблюдался рост доходов FTSI и усиление спроса на услуги компании, вследствие чего компания запустила еще 10 флотов. Компания планирует возобновить работу всех бездействующих флотов (стоимость оборудования примерно $34 млн), тем самым в эксплуатации будут находиться все 32 флота. Рост установок ГРП вырос на 155% — с 314 в мае 2016-го до 802 к январю 2018 года. Значительный рост спроса на ГРП-установки позволил компании поднять цену более чем на 56% с 4-го квартала 2016 года. Это тенденция и продолжилась в течении 2017-го. В течение последних двух лет, компания диверсифицировала свои расходы. В период снижения цены на нефть и спроса на добычу, компания сокращала активные флоты. Чтобы ограничить непроизводительное время активного флота, компания увеличила количество часов день на один флот. Компания производит и ремонтирует многие компоненты, используемые флотами компании, включая расходные материалы. Также практически самостоятельно выполняет все техническое обслуживание, ремонт и модернизацию ГРП. Например, компания производит флюиды и приводные части, что позволяет ей сэкономить 50-60%. По оценкам компании, она экономит за год $85 млн при максимальных уровнях добычи. История собственников и инвестиции. Frac-Tech (первое название компании) была основана Дэном и Фаррисом Уилксами в 2002 году и начал свою деятельность с широкомасштабного использования фрэкинга и горизонтального бурения в основном на сланцевых нефтяных полях. В 2011 году братья Уилкс продали контрольный пакет акций группе инвесторов, возглавляемой фондом Temasek Holdings, суверенным фондом Сингапура в ходе сделки при оценке капитала в $3,5 млрд. Chesapeake Energy также является одним из акционеров компании (28,9%). В декабре 2014 года FTSI приобрела компанию J-W Wireline, которая специализировалась на исследовании, перфорации скважин и производстве труб.

В 2014 году, так же было заключено 15-летнее соглашение о совместном предприятии с Sinopec Group. Это предприятие предоставляет услуги гидравлической стимуляции добычи в Китае. Компания показывает долю в этом СП как неконтрольную инвестицию на балансе в размере $23 млн по состоянию на сентябрь 2017 года. Потенциал рынка ГРП составляет $29 млрд к 2021 году. По данным Research and Markets, рынок перекачивающих насосов в Северной Америке вырастет с CAGR 2,6% с 2016 года по 2021 год. К 2021 году рынок североамериканских перекачивающих насосов достигнет $29,94 млрд. Североамериканские сервисы перекачки широко используются в службах ГРП и цементирования в сланцевой индустрии в регионе. Ожидается, что аукцион месторождений сланцевого газа в Мексике в 2017 году будет стимулировать рынок североамериканских насосных насосов. Улучшение ситуации и возврат интереса к сектору на фондовом рынке. Сектор нефтесервисных компаний начал демонстрировать первые признаки оптимизма после первого ралли на рынке нефти с 2016 года. В течение первых пяти месяцев 2017 года пять компаний нефтесервисного сектора подали заявку на IPO, что превысило количество таких компаний в секторе разведки и добычи, сигнализируя о возврате оптимизма в этом секторе благодаря росту цен на нефть. Общий объем пяти размещений превысил $1,3 млрд. Сейчас нефть торгуется вблизи максимумов начала 2015 года, подпитывая спрос на акции сервисных компаний на фоне роста сланцевого производства. С сентября 2017 года котировки VanEck Vectors Oil Services ETF прибавили 27% при росте на 16% по индексу широкого рынка S&P 500. По данным на ноябрь 2017 года, в США насчитывалось около 7,3 тыс. пробуренных, но незавершенных скважин. Это были скважины, которые еще не подверглись гидравлическому разлому. Позитивное начало года для IPO нефтесервисных компаний. Liberty Oilfield Services, которая предоставляет услуги по ГРП для производителей сланца, вышла на IPO 12 января и привлекла $160 млн. Сейчас акции компании прибавляют 33% к цене размещения.

FTS International: оценка по мультипликаторам

Четкая связь маржи EBITDA и мультипликаторов EV/S компаний нефтесервисной индустрии дает оценку в $2,5 млрд. Анализируя связь между маржой EBITDA, которая используется для оценки денежного потока доступного для обслуживания долговой нагрузки (это актуально для нефтесервисных компаний, использовавших левередж, чтобы пережить сложный период 2014-2015-х) и мультипликатором EV/Sales, мы выявили достаточно четкую связь: чем выше маржа, тем выше торгуется компания по EV/S. Исходя из маржи EBITDA FTSI в 24% за 9 месяцев 2017 года и проецируемого из «уровня отрасли» справедливого мультпликатора EV/S в 2,83x, мы выходим на оценку EV компании в $3,2 млрд. Учитывая чистый долг в $998 млн и поступления от IPO в 250 млн, мы оценили собственный капитал компании в 2,5 млрд, что на 32% выше верхней границы оценки IPO в $1,9 млрд.