Beyond Meat. Inc (BYND)

Beyond Meat. Inc (BYND)

Потенциал роста: 35%

Целевая цена: $28,4

Диапазон размещения: цена IPO – $19,00-$21,00 цена за одну акцию (за 1 штуку)

Дата выхода IPO: 01/05/2019

День: -

Эмитент: Beyond Meat. Inc

Тикер: BYND

Биржа: NASDAQ

Диапазон на IPO: цена IPO – $19,00-$21,00 цена за одну акцию (за 1 штуку)

Акции (миллионы): планирует разместить - млн акций

Объем к размещ: $ 175 млн.

Андеррайтеры: Goldman Sachs/ J.P. Morgan/ Credit Suisse

Рыночная капитализация: $ 1148.7 млн.

Поступления: $ 87.9 млн (за последние 12 месяцев)

Чистый доход: $ -29,9 млн (последние 12 месяцев)

Сотрудников: 383

Год основания: 2011

Адрес: 1325 East El Segundo Blvd., El Segundo, CA 90245, US

Сайт: http://www.beyondmeat.com

1 мая состоится IPO Beyond Meat — первой компании на рынке по производству заменителя мяса на основе растительного белка. В ходе IPO компания намерена привлечь $175 млн, предложив 8,8 млн акций по цене в $19-21 . Цена компании на момент IPO составляет $1,15 млрд.

Выручка, 2018 (млн USD) 87,9

EBIT, 2018 (млн USD) -28

Прибыль, 2018 (млн USD) -30

Чистый долг, 2018 (млн USD) 19

P/E, 201 9 (x) ─

P/BV, 201 9 (x) ─

EV/S, 201 9 (x) ─

ROA (%) ─

ROIC (%) ─

ROE (%) ─

Маржа EBIT (%) -24,7

Капитализация IPO (млрд USD) 1 1 48

Акций после IPO (млн шт) 57,4

Акций к размещению (млн шт) 8,8

Объем IPO (млн USD) 175

Минимальная цена IPO (USD) 19

Максимальная цена IPO (USD) 21

Целевая цена (USD) 28,4

Дата IPO 1 мая

Beyond Meat – калифорнийский стартап, одна из самых быстрорастущих компаний американской пищевой отрасли, предлагающая ассортимент аналогов мяса на растительной основе. Основным ингредиентом этого продукта является растительный белок. Компания получила известность в СМИ благодаря отзывам Билла Гейтса, Леонардо Ди Каприо и одного из самых крупных поставщиков мяса в США Tyson Foods. Билл Гейтс инвестировал в Beyond Meat в 2013 году, после того как попробовал продукцию компании.

С момента основания компании в 2009 году Beyond Meat привлекла $122 млн венчурного капитала. По данным Pitchbook.com, в последнем инвестраунде Beyond Meat была оценена в $550 млн. Среди крупных акционеров перед IPO — Kleiner Perkins Caufield & Byers (15,9%), Obvious Ventures (9,16%), DNS-BYMT, LLC (9,01%) и Cleveland Avenue (5,36%).

Дистрибьюторы продукции Beyond Meat. Продукция компании продается в более 32 тыс. магазинов в США и за их пределами. Основные дистрибьюторы — Yankee Stadium, TGI Fridays, Harvard University, Safeway, Whole Foods, Kroger, Target, Publix и Sprouts. На сегодняшний день более 12 тыс. ресторанов продают продукцию Beyond Meat в США и Канаде. Одним из главных поставщиков является сеть Carl's Jr, в которую входит 1,1 тыс. заведений. Компания также успешно расширяется в Европе, подписав в августе 2018 года контракты с тремя дистрибьюторами.

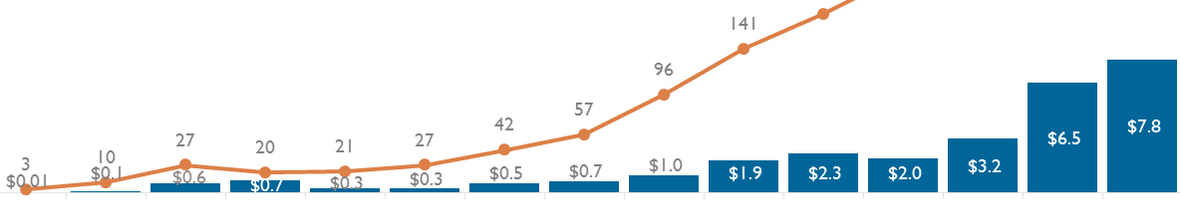

Отличное сочетание: трехзначный рост при сокращении убытка. Темпы роста ускорились со 101% в 2017 году до 170% в 2018-м. EBIT маржа с -153% в 2016 году увеличилась до -32% в 2018-м, то есть в пять раз.

Оценка по модели FCFF проецирует оценку всей фирмы в $1 ,537 млрд и оценку собственного капитала в $1 ,67 млрд при целевой цене в $28,4 с потенциалом роста 35%.

Beyond Meat: финансовые показатели

Beyond Meat: ключевые цифры

Beyond Meat: ключевые факты

Beyond Meat – калифорнийский стартап, одна из самых быстрорастущих компаний пищевой отрасли США, предлагающая ассортимент заменителей мяса на основе растительного белка. Широкую известность компания получила благодаря отзывам Билла Гейтса, Леонардо Ди Каприо и одного из самых крупных поставщиков мяса в США Tyson Foods. Билл Гейтс инвестировал в Beyond Meat в 2013 году, после того как попробовал продукцию компании.

Искусственное мясо становится популярным в связи с модой на здоровый образ жизни и вегетарианство, а также на фоне усиления влияния защитников живой природы. На сегодняшний день спрос на заменитель мяса уже превышает предложение на рынке.

После объявления своего IPO компания провела кадровые перестановки. В состав руководства войдет Кэти Уоллер, финансовый директор и исполнительный вице-президент Coca-Cola, и Неда Сигала, финансовый директор Twitter.

С момента основания компании в 2009 году она привлекла $122 млн венчурного капитала. Основными венчурными инвесторами были Kleiner Perkins, Obvious Ventures, Tyson Foods, а также знаменитости, среди которых Леонардо Ди Каприо, Билл Гейтс, инвестировал в компанию и соучредитель Twitter Биз Стоун.

По данным Pitchbook.com, в последнем инвестраунде Beyond Meat была оценена в $550 млн. Среди ее крупных акционеров перед IPO — Kleiner Perkins Caufield & Byers (15,9%), Obvious Ventures (9,16%), DNS-BYMT, LLC (9,01%) и Cleveland Avenue (5,36%).

Дистрибьюторы продукции Beyond Meat. Продукция компании продается в более 32 тыс. торговых точек в США и за их пределами. Основными дистрибьюторами выступают Yankee Stadium, TGI Fridays, Harvard University, Safeway, Whole Foods, Kroger, Target, Publix и Sprouts.

На сегодняшний день более 12 тыс. ресторанов продают продукцию Beyond Meat в США и Канаде. Одним из главных поставщиков является сеть Carl's Jr, в которую входит 1,1 тыс. точек.

Компания также успешно расширяется в Европе, подписав в августе 2018 года контракты с тремя дистрибьюторами.

В августе 2018 года компания временно отменила запуск в Великобритании, так как ей с трудом удавалось удовлетворять уже существующий спрос на свою продукцию.

Продукция Beyond Meat. Компания производит мясозаменитель из растительного белка, он не содержит гормоны роста, гликогены и ГМО.

Ассортимент представлен аналогами говядины, курятины и свинины, которые продаются в замороженном или в готовом виде. Также в линейке продукции котлеты, колбасы или фарш из искусственного мяса.

С 2016 года компания продала более 25 млн бургеров. Бизнес постепенно расширяется в Азии. Grand Hyatt в Сингапуре добавила Beyond Burger в свое меню и в первый же день продала 1 тыс. гамбургеров на основе мясозаменителя.

Как производят мясозаменители? Одна из производственных площадок компании общей площадью более 2 тыс. кв. м находится в штате Калифорния. Здесь десятки ученых работают над тем, чтобы искусственное мясо было максимально похоже на натуральное по запаху, вкусу, текстуре и внешнему виду. В лаборатории Beyond Meat используются такие технологии, как «электронный язык» или «нос». Например, «электронный язык» проверяет альтернативное мясо на упругость, «электронный нос» определяет, какие молекулы придают мясу характерный запах, после чего он ищет похожие молекулы у растений. Целое подразделение работает над цветом мяса.

Мнения в СМИ о продукции компании. Продукцию Beyond Meat очень трудно отличить от настоящего мяса. После того как Билл Гейтс попробовал куриное тако из продуктов Beyond Meat, он сразу же стал инвестором компании. «Как и большинство людей, я не думаю, что меня легко одурачить. Но это именно то, что произошло, когда меня попросили попробовать куриное тако и сказать, было ли внутри мясо настоящим или поддельным. Мясо, конечно, имело вид и запах курицы. Я перекусил, и у него был вкус настоящей курицы. Но я был удивлен, узнав, что там не было ни грамма настоящей курицы. Мясо было сделано исключительно из растений. И все же я не мог заметить разницу», — прокомментировал Гейтс свой опыт тестирования продукта Beyond Meat. Журнал Time назвал Beyond Sausage одной из лучших инноваций 2018 года. Продукты Beyond Meat сертифицированы Vegan Action / Vegan Awareness Foundation. Beyond Meat станет первой американской веганской продовольственной компанией, торгующейся на бирже.

Потенциальный рынок Beyond Meat. Компания имеет адресный рынок размером более $35 млрд. Одним из самых больших считается рынок США, где 52% населения предпочитают растительную пищу животной. Хотя, по предварительным данным, веганы составляют всего 3% от всего населения США. Продажа бургеров Beyond Meat может стать одним из мощных драйверов роста в США. Бургеры являются одним из самых популярных у американцев блюд.

Рынок альтернативного мяса растет быстрыми темпами, потому что его потребление положительно влияет на окружающую среду, способствует укреплению здоровья и так далее. Среди основных потребителей продукции Beyond Meat поколение Z, которое активно выступает за здоровый образ жизни и защиту животных.

В будущем рынок мясозаменителей может оказать давление на традиционную мясную промышленность. Сейчас искусственное мясо стоит вдвое дороже натурального, но новые технологии могут снизить его стоимость в перспективе ближайших лет.

Рынок растительных аналогов мяса к 2026 году оценивают в $55,5 млрд. Большие перспективы для его развития открывает Китай, который последние годы демонстрирует рост потребления альтернативных мясных продуктов. Китайцы потребляют 50% свинины и 25% всего мяса в мире. На данный момент на мясозаменители приходится менее 1% от всего рынка мяса. По словам многих аналитиков, рынок альтернативной мясной продукции находится на том же уровне, что и рынок соевого молока 10 лет назад. На сегодняшний день на соевое молоко приходится 13% от всех продаж молока в мире. В 2017 году рынок мясной продукции оценивался в $1,4 трлн.

Стратегия роста. Стратегия развития Beyond Meat заключается в расширении проникновения на рынок, увеличении линейки продуктов и продвижении бренда.

Расширение на рынке. Помимо увеличения количества розничных точек продаж в США, развития партнерских отношений с ресторанами, Beyond Meat экспансию в других регионах. После расширения мощностей в Канаде и Европе компания планирует выйти на рынок Азии.

Расширение линейки продуктов. После успехов Beyond Burger и Beyond Sausage компания начала активно развивать данные продукты. В 2018 году был разработан новый The Beyond Burger с улучшенным вкусом, видом и ароматом. В марте 2019 года компания представила Beyond Beef — альтернативу говяжьего фарша.

Развитие бренда. Компания продвигает свою продукцию в интернете с помощью знаменитостей, повышая узнаваемость бренда. Одно только совместное заявление с Леонардо Ди Каприо о том, что он стал послом бренда Beyond Meat в октябре 2017 года, набрало более 378 млн просмотров.

Beyond Meat: рост свыше 100% ирост показателей EBIT в пять раз за последние три года

Средние темпы роста за последние три года – 136%. В 2018 году темпы роста ускорились до 170% со 101% в 2017-м.

Тренд роста валовой маржи за последние три года. Валовая маржа увеличилась с -39% в 2016 году до 20% в 2018-м.

Рост показателя EBIT маржи в пять раз. Показатели EBIT маржи с уровня 2016 года -153% к 2018-му увеличились в пять раз, до -32%.

Основными драйверами сокращения издержек в порядке убывания стали расходы на себестоимость, уменьшившиеся с 139% до 80% от выручки, затраты на SG&A, снизившиеся с 78% до 39,9%, а также R&D, упавшие с 36% до 11 %.

За последние три года у компании был положительный Free Cash Flow. Компания последние года генерировала наличность за счет своей финансовой деятельности – выпуска акций и получения долгосрочного долга.

Оценка Beyond Meat: консервативный сценарий дает потенциал роста на 35% к верхней границе IPO при оценке в $1,67 млрд

1 . Замедление темпов роста выручки со 170% до 10% в течение 10 лет. Для своего прогноза мы консервативно замедлили темпы роста со 170% в течение 10 лет до 10% к 2028 году. Выручка к этому году вырастет с $88 млн до $3,3 млрд, доля Beyond Meat увеличится с 1,7% до 13,7%.

- Рост EBIT маржи до среднеотраслевых показателей в 14% к 2028 году. По нашему прогнозу, компания достигнет прибыльности к 2025 году, а к 2028 году показатель EBIT маржи ожидается на уровне 14%. Чистые реинвестиции от выручки в течение 10 прогнозных лет снизятся с 26,2% до 6%, что равняется среднеотраслевым показателям. Исходя из нашего прогноза, в течение 10 лет чистые реинвестиции составят $2 млрд.

- Предположения для зрелого периода. В зрелом периоде развития бизнеса мы заложили рост на 3%. ROIC на этом этапе мы консервативно приравняли к затратам на капитал в 8%. В итоге средние реинвестиции в зрелом периоде для дальнейшего развития будут составлять 39% от NOPLAT.

- Финальный расчет стоимости и потенциала. EV, или сумма стоимости прогнозного (-$1,075 млрд) и зрелого ($2,586 млрд) периода, составит $1 ,537 млрд. Учитывая приведенную стоимость капитализированной аренды и долга в $24 млн, поступления от IPO в $175 млн, наличность на счетах в $54 млн и стоимость опционов в $73 млн, собственный капитал Beyond Meat можно оценить в $1 ,67 млрд.

Учитывая 57,4 млн акций после IPO, целевая цена акции равна $28,4. Потенциал роста к верхней границе IPO в $21 оставляет 35%.

Риски: продукт, репутация и мощности

Развитие продуктов. Если компания не сможет производить или улучшать свои продукты, ей грозит потерять значительную часть потребителей, что в дальнейшем может привести к снижению выручки.

Репутация и бренд. Компания не контролирует продукцию после ее покупки. С этим связана угроза неправильного приготовления или нарушения условий хранения продукта, что может негативно сказаться на восприятии бренда.

Снижение производственных мощностей. Повреждение или сбои в работе предприятий могут привести к тому, что компания может не удовлетворить спрос и потерять клиентов.

Относительно высокий уровень затрат (маржа -30%) на текущем этапе динамичного роста и отдаленность точки выхода в операционную безубыточность могут нести в себе потенциальные риски на вторичном рынке в случае изменения ожиданий по будущим темпам роста.