Отрасль: Фармацевтика

Сотрудники: 88

Основана: 2020

Контактная информация:

Адрес: 5505 Morehouse Drive, Suite 300, Сан-Диего, Калифорния, 92121

Телефон: (619) 937-2754

Веб-сайт: http://rayzebio.com/

Просмотр проспекта: RayzeBio, Inc.

Финансовая информация:

Рыночная капитализация: $940.37 миллионов

Выручка: $0 миллионов (за последние 12 месяцев)

Чистая прибыль: -$65.76 миллионов (за последние 12 месяцев)

Профиль IPO:

Символ: RYZB

Биржа: NASDAQ

Акции (миллионы): 14.4

Диапазон цен: $16.00 - $18.00

Ожидаемый объем: $244.8 миллионов

Менеджер / Совместные менеджеры: J.P. Morgan / Jefferies / Evercore ISI / Truist Securities

Совместные менеджеры: Нет

Ожидается начало торгов: 15 сентября 2023 года

День:

Пятница

Введение

Мы создаем компанию по разработке радиофармацевтических препаратов с вертикальной интеграцией, ведущий кандидат в лекарственное средство RYZ101 находится на третьей фазе клинических испытаний. (Зарегистрирована в Делавере)

Инновационные радиофармацевтические препараты

Аналогично тому, как антитело-препараты с конъюгированными препаратами стали новым и трансформационным методом лечения некоторых видов рака, мы видим возможность для инновационных радиофармацевтических препаратов следовать по аналогичному пути.

Франшиза SSTR2

Начальное внимание уделяется созданию лидирующей на рынке франшизы соматостатинового рецептора типа 2, или SSTR2. Поскольку существует несколько диагностических и терапевтических коммерческих продуктов, нацеленных на SSTR2, это клинически подтвержденная цель, которая экспрессируется в нескольких твердых опухолях.

RYZ101: Лекарственное средство с высокоактивным радиоизотопом

Наш ведущий кандидат в лекарственное средство, RYZ101, разработан для доставки высокоактивного альфа-частицы радиоизотопа, Актиний 225, или Ac225, в опухоли с переэкспрессией SSTR2. RYZ101 состоит из DOTATATE, пептидного связывающего вещества, и хелатора, связанного с Ac225. FDA одобрило использование DOTATATE как пептидного связывающего вещества для диагностической иммуногистохимии SSTR2 и терапевтических средств. Мы считаем, что радиофармацевтическая терапия (RPT), использующая Ac225, может обеспечить большую эффективность по сравнению с одобренными радиоизотопами бета-частицы Лютеция 177, или Lu177, за счет высокой энергии альфа-частиц – что приводит к двухцепным разрывам ДНК, смертельным для раковых клеток.

Клинические исследования

Мы набираем пациентов в регистрационном клиническом исследовании третьей фазы по RYZ101 для лечения нейроэндокринных опухолей желудочно-кишечного тракта, или GEP-NETs. Пациенты нашего клинического исследования – это пациенты, у которых произошло прогрессирование рака после терапии Lu177.

У нас также идет клиническое исследование фазы 1b для пациентов с обширным стадием малоклеточного рака легких, или ES-SCLC.

Программа разработки

Дополняя RYZ101, у нас есть программа разработки, нацеленная на Glypican-3, или GPC3, для гепатоцеллюлярной карциномы, или HCC, а также наши текущие исследовательские усилия.

Финансовые данные

Примечание: данные о выручке и чистой прибыли приведены за 12 месяцев, закончившихся 30 июня 2023 года. (RayzeBio, Inc. подала S-1/A с датой от 11 сентября 2023 года, раскрывая условия своего IPO: 14,4 миллиона акций – 13,24 миллиона акций от компании и 1,16 миллиона акций от продавца акций – по цене от $16.00 до $18.00 – для получения ожидаемых совокупных выручек от IPO в размере $244,8 миллиона, если IPO оценивается по средней цене $17.00. RayzeBio ожидает получить ожидаемые выручки от IPO в размере $225,08 миллиона от продажи 13,24 миллиона акций по средней цене $17,00.)

(RayzeBio, Inc. подала S-1 24 августа 2023 года, не раскрывая при этом условия своего IPO. Компания представила конфиденциальные документы IPO в SEC 11 февраля 2022 года.)

Компания RayzeBio подает заявку на IPO

RayzeBio подала заявку на IPO стоимостью 245 миллионов долларов для разработки радиофармацевтических препаратов для лечения рака.

Разработка лекарств от рака

Ведущий кандидат компании, RYZ101, вступает в 3-ю фазу испытаний для лечения гастроэнтеропанкреатических нейроэндокринных опухолей.

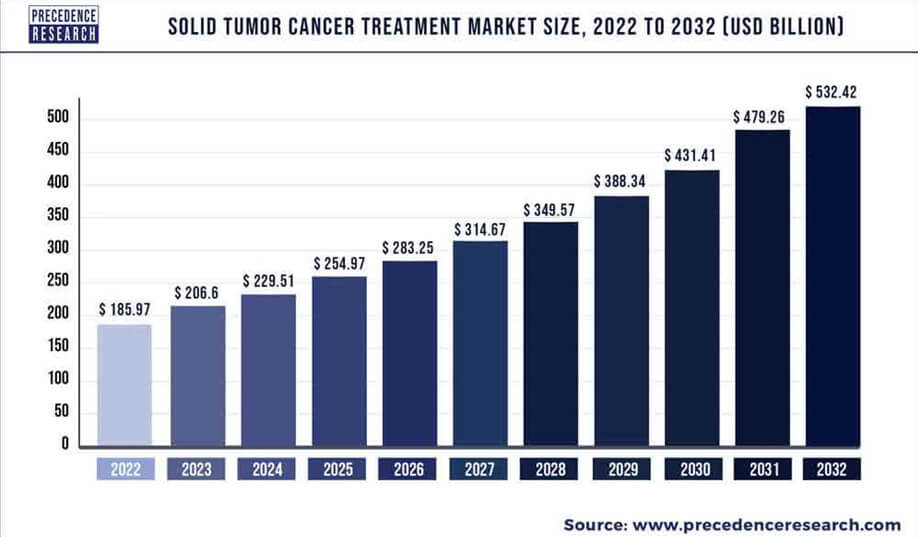

Рост мирового рынка лечения рака

По прогнозам, к 2032 году мировой рынок средств для лечения рака солидных опухолей достигнет 532 миллиардов долларов, что будет способствовать росту компаний в этом секторе.

Инвестиции в RayzeBio IPO

Для терпеливых инвесторов в науку о жизни мой прогноз относительно IPO RayzeBio - покупка по цене до $17,00.

Инвестиционные идеи

Ищете другие инвестиционные идеи, подобные этой? Приобретайте их исключительно на IPO Edge. Узнайте больше »

Краткий обзор компании RayzeBio

RayzeBio, Inc. (RYZB) подала заявку на привлечение 245 миллионов долларов в ходе IPO своих обыкновенных акций, согласно измененному заявлению SEC S-1/A о регистрации.

Компания является биофармацевтической компанией клинической стадии, разрабатывающей радиофармацевтические препараты для лечения раковых заболеваний.

Ранее я писал о первоначальной заявке компании на IPO здесь.

RYZB располагает значительными ресурсами для финансирования своих программ развития и располагает значительной институциональной базой инвесторов в области естественных наук.

Для инвесторов в науку о жизни, у которых есть временные рамки для терпеливого удержания, статус ведущего кандидата компании на поздней стадии и ее сильная база инвесторов являются положительными моментами.

Мой прогноз на IPO - покупка по цене до $17,00.

Обзор компании RayzeBio

Компания RayzeBio, Inc., базирующаяся в Сан-Диего, штат Калифорния, была основана с целью разработки линейки радиофармацевтических препаратов для лечения различных типов солидных опухолей.

Руководство возглавляет президент и генеральный директор Кен Сонг, доктор медицины, который работает в компании с июля 2020 года и является соучредителем и председателем правления Ablaze Pharmaceuticals, а ранее был соучредителем и генеральным директором Ariosa Diagnostics.

Ведущий кандидат компании, RYZ101, начинает свою 3-ю фазу испытаний для лечения гастроэнтеропанкреатических нейроэндокринных опухолей.

Кроме того, компания также проводит испытания 1-й фазы для лечения пациентов с обширной стадией мелкоклеточного рака легких.

Инвестиции Компании

RayzeBio зафиксировала инRayzeBio (RYZB) IPO 2вестиции по справедливой рыночной стоимости в размере 441,1 миллиона долларов по состоянию на 30 июня 2023 года от инвесторов, включая Viking Global Investors, Versant Ventures, venBio, Venrock и PeptiDream.

Рынок и конкуренция компании RayzeBio

Согласно отчету компании Precedence Research об исследовании рынка за 2023 год, мировой рынок лечения рака солидных опухолей в 2022 году оценивался в 186 миллиардов долларов и, по прогнозам, достигнет 532 миллиардов долларов к 2032 году.

Это соответствует прогнозируемому среднегодовому показателю в 11,09% в период с 2023 по 2032 год.

Основными факторами такого прогнозируемого роста являются лучшие и более многочисленные варианты лечения и активизация усилий правительства по повышению доступности на фоне растущего спроса со стороны пациентов по всему миру.

Рынок лечения рака солидных опухолей

Основными конкурентоспособными поставщиками, которые предоставляют или разрабатывают соответствующие методы лечения, являются следующие компании:

- Bayer (OTCPK:BAYZF)

- Новартис (NVS)

- Johnson & Johnson (JNJ)

- Абдера Терапия

- Actinium Pharmaceuticals (ATNM)

- Онкология Актис

- Конвергентная терапия

- Дебиофарм

- Fusion Pharmaceuticals (FUSN)

- ITM Isotope Technologies Мюнхен, SE

- Lantheus Holdings (LNTH)

- Марианская онкология

- Перспективная терапия (CATX)

- POINT Biopharma Global (PNT)

- Радиомедикс

- Telix Pharmaceuticals Limited (OTCPK:TLPPF)

- Y-mAbs терапия (YMAB)

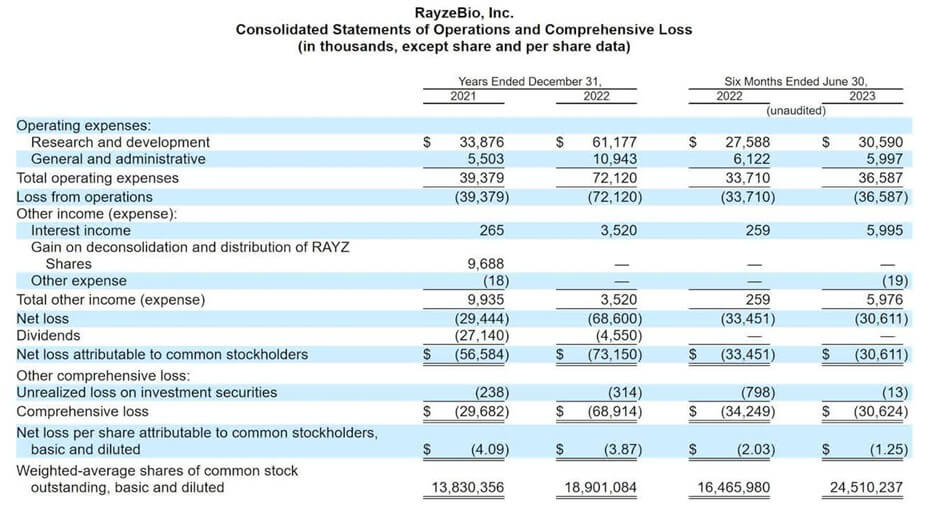

Финансовые результаты компании

Недавние финансовые результаты компании являются обычными для биофармацевтических компаний клинической стадии из-за их особенностей - нулевого дохода и значительных расходов на НИОКР и G&A, связанных с их усилиями по развитию.

Ниже приведены финансовые результаты компании за последние два с половиной года:

Отчет об операциях (SEC)

По состоянию на 30 июня 2023 года у компании было 257 миллионов долларов денежных средств, их эквивалентов и краткосрочных инвестиций, а также 26 миллионов долларов общих обязательств.

Подробности IPO RayzeBio

RYZB намерен продать 14,398 млн обыкновенных акций по предлагаемой средней цене в 17,00 долларов за акцию с общей выручкой примерно в 245 миллионов долларов, не включая продажу обычных опционов андеррайтера.

Ни один из существующих или потенциально новых акционеров не проявил заинтересованности в приобретении акций по цене IPO.

Компания продает 13,235 миллиона акций, а продающий акционер предлагает продать 1,163 миллиона акций. Продающим акционером является PeptiDream, и она предлагает примерно половину своих пакетов акций в ходе IPO.

Предполагая успешное IPO в середине предлагаемого ценового диапазона, стоимость предприятия компании на момент IPO (без учета опционов андеррайтера) составила бы приблизительно 477 миллионов долларов.

Соотношение размещенных акций к акциям в обращении (без учета опционов андеррайтера) составит приблизительно 26,03%.

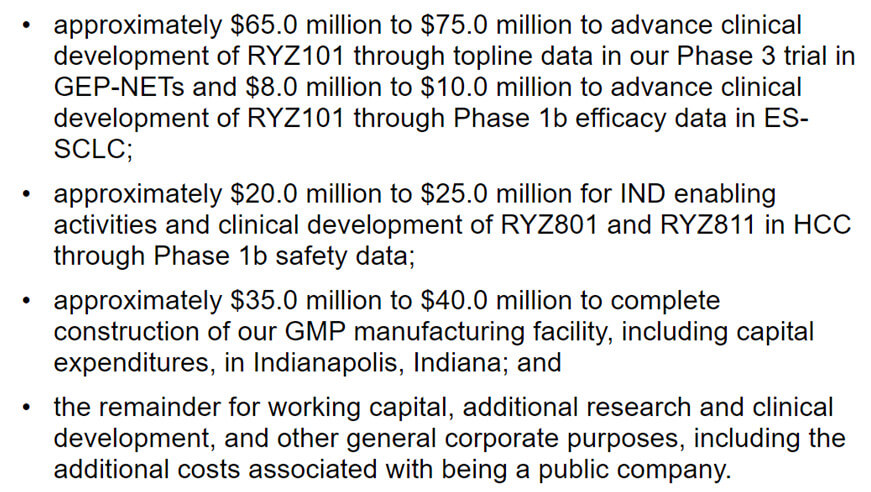

Предполагаемое использование Доходов от IPO (SEC)

Презентация руководства компании на роуд-шоу доступна здесь до завершения IPO.

По словам руководства, в настоящее время компания не является стороной каких-либо существенных судебных разбирательств.

Зарегистрированными андеррайтерами IPO являются J.P. Morgan, Jefferies, Evercore ISI и Truist Securities.

Комментарий о RayzeBio

RYZB ищет инвестиции на государственном рынке капитала для продвижения своей линейки радиофармацевтических препаратов от рака.

Ведущий кандидат компании, RYZ101, приступает к испытаниям третьей фазы для лечения гастроэнтеропанкреатических нейроэндокринных опухолей.

Компания также проводит испытания 1-й фазы медикаментозного лечения пациентов с обширной стадией мелкоклеточного рака легких.

Рыночные возможности для лечения солидных опухолей чрезвычайно велики, но зависят от множества небольших рынков для различных подтипов солидных опухолей, и компания сталкивается с серьезной конкуренцией.

Методы лечения рака поджелудочной железы было очень трудно разработать, поскольку многие пациенты не знают, что у них рак поджелудочной железы, пока они не окажутся на поздних стадиях, и он не станет неоперабельным.

Руководство не разглашает информацию о сотрудничестве с крупными фармацевтическими компаниями, если таковые имеются, но в синдикат институциональных инвесторов входят несколько высоко оцененных венчурных компаний в области естественных наук.

J.P. Morgan является ведущим андеррайтером, и семь IPO, проведенных компанией за последние 12 месяцев, принесли среднюю доходность в размере 18,5% с момента их IPO. Это показатели высшего уровня для всех крупных андеррайтеров.

Благодаря IPO RYZB получит высокую капитализацию за счет своей опытно-конструкторской деятельности и заручится поддержкой уважаемых институциональных инвесторов.

Руководство просит инвесторов, проводящих IPO, выплатить стоимость предприятия примерно в 477 миллионов долларов, что ближе к высокой цене типичных биофармацевтических компаний на клинической стадии IPO.

Для инвесторов в науку о жизни, которые терпеливо ждут своего часа, статус ведущего кандидата компании на поздней стадии и ее сильная база инвесторов являются позитивными сигналами.

IPO 2023

| Дата выхода IPO | Деятельность |

|---|---|

Solowin Holdings (SWIN) IPO Ожидается начало торгов: 7 сентября 2023 года |

Брокерские услуги |

GAMER PAKISTAN (GPAK) IPO Ожидается начало торгов: 8 сентября 2023 года |

Киберспорт |

Lead Real Estate (LRE) IPO Ожидается начало торгов: 8 сентября 2023 года |

Строительство |

Maison Solutions (MSS) IPO Ожидается начало торгов: 8 сентября 2023 года |

Продуктовый ритейлер |

Nature Wood Group Limited (NWGL) IPO Ожидается начало торгов: 8 сентября 2023 года |

Деревообработка |

SIMPPLE (SPPL) IPO Ожидается начало торгов: 8 сентября 2023 года |

Техническое обслуживание |

Vitro Biopharma (VTRO) IPO Ожидается начало торгов: 13 сентября 2023 года |

Биотехнологическая компания |

Davis Commodities (DTCK) IPO Ожидается начало торгов: 13 сентября 2023 года |

Оптовая торговля |

Arm Holdings (ARM) IPO Ожидается начало торгов: 14 сентября 2023 года |

Полупроводники |

Agape ATP Corporation (AATP) Ожидается начало торгов: 15 сентября 2023 года |

Консультационные услуги |

RayzeBio (RYZB) IPO Ожидается начало торгов: 15 сентября 2023 года |

Фармацевтика |

Neumora Therapeutics (NMRA) IPO Ожидается начало торгов: 15 сентября 2023 года |

Биофармацевтика |

Instacart (CART) IPO (Maplebear Inc.) Ожидается начало торгов: 19 сентября 2023 года |

Бизнес-услуги |

Klaviyo (KVYO) IPO Ожидается начало торгов: 20 сентября 2023 года |

Программное обеспечение |

XJet Ltd. (XJET) IPO Ожидается начало торгов: 22 сентября 2023 года |

Промышленное оборудование |

Healthy Green Group Holding (GDD) IPO Ожидается начало торгов: 25 сентября 2023 года |

Продукты питания |

...