Sprout Social (SPT)

Sprout Social (SPT)

Оценка капитала | DCF

США | программное обеспечение

Sprout Social: платформа по управлению активностями в соцсетях

Потенциал роста: 29%

Целевая цена: $23,2

Диапазон размещения: $16-18

Дата выхода IPO: 12/12/2019

День: -

Эмитент: Sprout Social

Тикер: SPT

Биржа: NASDAQ

Диапазон на IPO: цена IPO – $16,00-$18,00 цена за одну акцию (за 1 штуку)

Акции (миллионы): планирует разместить – 8,8 млн акций

Объем к размещ: $ 150,0 млн.

Андеррайтеры: Goldman Sachs/ Morgan Stanley

Рыночная капитализация: $ 814.0 млн.

Поступления: $ 96,8 млн. (за последние 12 месяцев)

Чистый доход: $ -24,9 млн. (последние 12 месяцев)

Сотрудников: 610

Год основания: 2010

Адрес: 131 South Dearborn St., Suite 700, Chicago, IL 60603, US

Сайт: www.sproutsocial.com

19 декабря на NASDAQ состоится IPO Sprout Social разработавшую платформу по управлению аккаунтами в соцсетях используемую SSM-специалистами и сотрудниками рекламных служб во всем мире. Компания планирует разместит свои акции на бирже NASDAQ под тикером SPT. Объем размещения составит $ 150,0 млн. по цене в диапазоне $16-18.

Выручка, 2018 (млн USD) 79

EBIT, 2018 (млн USD) -21

Прибыль, 2018 (млн USD) -21

Чистый долг, 2Q19 (млн USD) 0

P/E, 2019 (x) ─

P/S, 2019 (x) 10,9

EV/S, 2019 (x) ─

ROA (%) ─

ROIC (%) ─

ROE (%) ─

Маржа EBIT (%) -26

Капитализация IPO (млн USD) 814

Акций после IPO (млн шт) 47,884

Акций к размещению (млн шт) 8,8

Объем IPO (млн USD) 150

Минимальная цена IPO (USD) 16

Максимальная цена IPO (USD) 18

Целевая цена (USD) 23,2

Дата IPO 12 декабря

Динамика акций | биржа/тикер NASDAQ/SPT

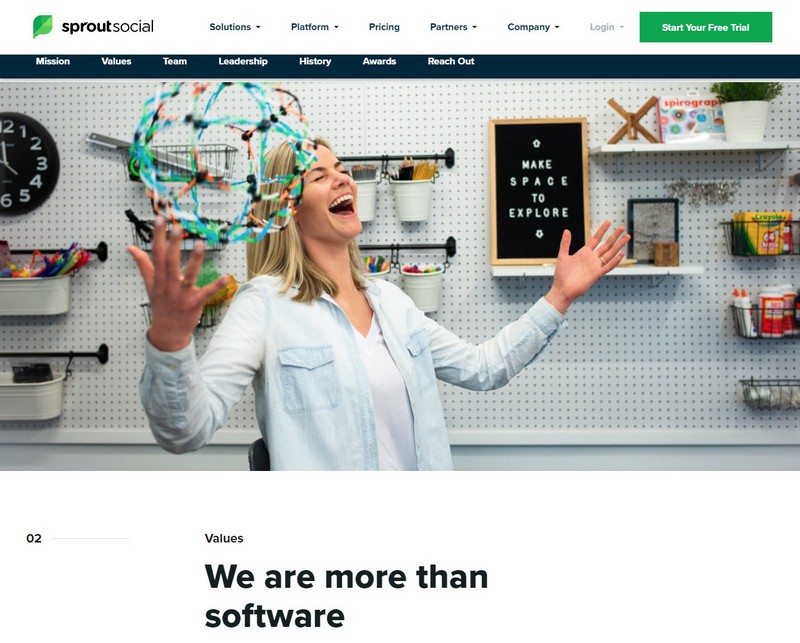

Sprout Social - это мощная централизованная платформа, которая обеспечивает критически важный бизнес-уровень для раскрытия коммерческих перспектив социальных сетей. В настоящее время более 23 000 клиентов в 100 странах используют данную платформу для охвата более широкой аудитории и установления более прочных отношений со своими клиентами для принятия более эффективных бизнес-решений. Sprout Social дает возможность использовать переход к социальным коммуникациям для предприятий во всем мире. Социальные сети охватывают почти половину всего населения мира, изменили способ общения между людьми и существенно влияют на поведение покупателей. Миллиарды пользователей ежедневно делятся своими интересами, мнениями и ценностями в социальных сетях, данные этих сетей используются для коммуникации разными предприятиями и организациями. Социальные сети повлияли практически на все аспекты бизнеса, от маркетинга, продаж и связей с общественностью до обслуживания клиентов, продуктов и стратегий, что привело к необходимости создания совершенно новой категории программного обеспечения. Sprout Social предлагает клиентам централизованную, безопасную и мощную платформу для эффективного управления этим широким и сложным каналом в рамках всей организации.

За последние 2 года и 9 месяцев средний рост составил 52%, при этом компания сокращает расходы. За последние 2 года темпы роста компании составили +76% в 2018 году, а основным драйвером роста стал рост клиентской базы. За первые 9 месяцев 2019 года темпы роста составили +32%. Валовая маржа демонстрирует снижение с 78% в 2017 году до 74% за 9М19 года. Также рост демонстрируют показатели операционной маржи и маржи чистой прибыли с -49% в 2017 году до -29% за 9М19 года.

C учетом консервативных вводных модель FCFF проецирует оценку собственного капитала в $1 ,141 млрд при целевой цене в $23,2 на 1 простую акцию с потенциалом роста 29%.

Sprout Social: общее резюме привлекательности размещения

Размещение Sprout Social является очень интересным с учетом ряда факторов. Компания обслуживает более 23 тысяч компаний и 380 тысяч социальных профилей из 100 стран мира и упрощает работу SMM-специалистам, рекламщикам и сотрудникам поддержки социальных сетей. Оценка на IPO представляется привлекательной с учетом отзывов в СМИ, позиций на рынке, роста рынка, на котором работает компания, финансовых показателей и наличия известных инвестфондов с долями в компании, что подтверждает потенциал в 29%.

(+) Высокие темпы роста: + 76% в 201 8 году и + 32% за 9М19 года.

(+) Показатель валовой маржи стабильно выше 70%, что является очень сильным показателем для SaaS-компании: +78% в 201 7 году, +73% в 2018 году и +74% за 9М19 года

(+) Компания сокращает расходы: EBIT-маржа выросла с -49% в 2017 году до -29% за 9М19 года.

(+) На сегодняшний день стратегическое значение социальных сетей быстро растет, поэтому организации все больше заинтересованы в возможностях управления ими. Адресный рынок составляет $17 млрд ($13 млрд в США и около $4 млрд за пределами США).

(+) Платформа Sprout Social работает в различных популярных социальных сетях, таких как Twitter, Facebook, Instagram, Pinterest, LinkedIn, Google и YouTube.

(+) Известные инвестфонды с крупными долями: Goldman Sachs Group (27,3%), NEA (23,8%), Lightbank (8,2%) и AU Special Investments II (7,9%).

(+) Устойчивый рост общей базы: 18,8 тысячи клиентов в 2017 году, 21,1 тысячи клиентов в 2018 году и 23,1 тысячи за 9М19 года.

(+) Комфортная оценка на IPO, потенциал по DCF свыше 29%.

(‒) Наличие довольно высокой конкуренции. Помимо конкуренции с комплексными платформами управления социальными сетями с различными возможностями, компания также конкурирует с точечными решениями для мониторинга настроений, управления контентом и распространения контента, защиты интересов сотрудников и управления взаимоотношениями.

Оценка Sprout Social: вводные данные дают и текущие тренды проецируют оценку в $1,141 млрд

1. Прогноз выручки с учетом текущих трендов: темпы роста снизятся с текущих 76% до 6% к 2028 прогнозному году. Sprout Social заняла уже довольно неплохие позиции на рынке с учетом текущих данных: платформа обслуживает 23 тысячи компаний и 380 тысяч социальных профилей из 100 стран мира, также платформа работает в различных популярных социальных сетях, таких как Twitter, Facebook, Instagram, Pinterest, LinkedIn, Google и YouTube. Также немаловажным моментом является простота платформы, что стало одним из факторов притока клиентов в 2018 году (более 90% новых клиентов были привлечены по причине быстрой и легкой установки в течение нескольких минут и без посторонней помощи).

Для прогнозирования выручки и построения модели мы использовали данные метрики: всего клиентов, доходы с 1 клиента и клиенты с контрактом свыше $10 тысяч.

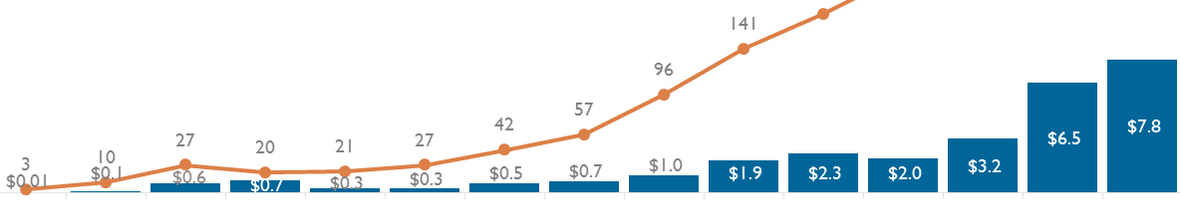

Растущая база клиентов: замедление темпов роста. За последние 2 года и 9 месяцев общая база клиентов выросла с 18,8 тысячи до 23,1 тысячи к 9М19. С учетом рода деятельности компании (управление социальными сетями, которое включает в себя планирование публикаций, аналитику реакции пользователей, жалобы клиентов и другие функции) и роста популярности и вовлеченности людей в социальные сети мы продолжили текущий тренд роста базы клиентов с последующим замедлением роста. По нашему прогнозу, темпы роста снизятся с 12% в 2018 году до 1% к 2028 прогнозному году с учетом растущей конкуренции на рынке, а общее количество клиентов составит 33 тысячи.

ARPU на 1 обычного клиента: рост ARPU на фоне роста крупных клиентов. Показатели ARPU в 2018 году выросли на 56% до $3729 с $2384. Такой рост был во многом за счет увеличения крупных клиентов (контракт свыше $10 тысяч), база которых выросла на 80%, с 772 клиентов в 2017 году до 1391 клиента в 2018 году.

Мы считаем, что данная тенденция роста крупных клиентов продолжится, и в течение 10 лет может вырасти с 7% до 48% от общей базы. Мы предполагаем, что рост ARPU продолжится на фоне роста крупных клиентов. Таким образом, прогноз ARPU вырастет с $3729 в 2018 году до $18386 к 2028 прогнозному году.

Темпы роста выручки Sprout Social снизятся с текущих 76% до 6% к 2028 прогнозному году. Общая выручка в 2028 году составит $599 млн против $79 млн в 2018 году.

2. Рост показателей маржи до среднеотраслевых значений. В 2018 году показатели EBIT маржи были равны -26%, после корректировок и амортизации показатели EBIT-маржи стали равны -24%. Мы считаем, что компания достигнет стабильной прибыльности к 2023 прогнозному году. В дальнейшем мы предполагаем, что показатели достигнут среднеотраслевых значений в 21 % в течение прогнозных 10 лет. Чистые реинвестиции от выручки в течение 10 прогнозных лет вырастут с 0,7% до 1,9%, что равняется среднеотраслевым показателям. Исходя из нашего прогноза в течение 10 лет чистые реинвестиции составят $60 млн.

3. Предположения для зрелого периода. В зрелом возрасте мы заложили 3% роста. ROIC в зрелом периоде мы консервативно приравняли к затратам на капитал в 6,5%. В итоге средние реинвестиции в зрелом возрасте для дальнейшего роста будут составлять 46% от NOPLAT.

4. Финальный расчет стоимости и потенциала. EV, или сумма стоимости прогнозного ($63 млн) и зрелого ($919 млн) периода, составит $1,028 млрд. Учитывая приведенную стоимость капитализированной аренды и долга в $29 млн, поступления от IPO в $1 50 млн, наличность на счетах в $13 млн и стоимость опционов в $22 млн, собственный капитал Sprout Social можно оценить в $1,141 млрд.

Учитывая 47,884 млн акций после IPO, целевая цена на 1 акцию равна $23,2. Потенциал к верхней границе IPO в $1 8 составляет 29%.