MYT Netherlands Parent B.V. (MYTE)

MYT Netherlands Parent B.V. (MYTE)

Деятельность: продажа одежда

Сотрудники: 860

Основан: 2019 г.

Контакты

Адрес: Einsteinring 9, 85609 Ашхайм / Мюнхен, Германия

Телефон: +49 89 127695-614

Веб-сайт: www.mytheresa.com

Финансовая информация

Рыночная капитализация: -

Доходы: $ 582,5 млн (последние 12 месяцев)

Чистая прибыль: 24,8 млн долларов США (последние 12 месяцев)

Профиль IPO

Акции (в миллионах): 15,7

Ценовой диапазон: 16–18 долларов США

Объем: $ 226,0 млн

Менеджер/Совместные менеджеры: Морган Стэнли / JP Morgan

СО-менеджеры: Credit Suisse / Инвестиционный банк UBS / Jefferies / Cowen

Тикер: MYTE

Биржа: NYSE

Дата выхода: 21.01.2021

MYT Netherlands Parent B.V. (MYTE)

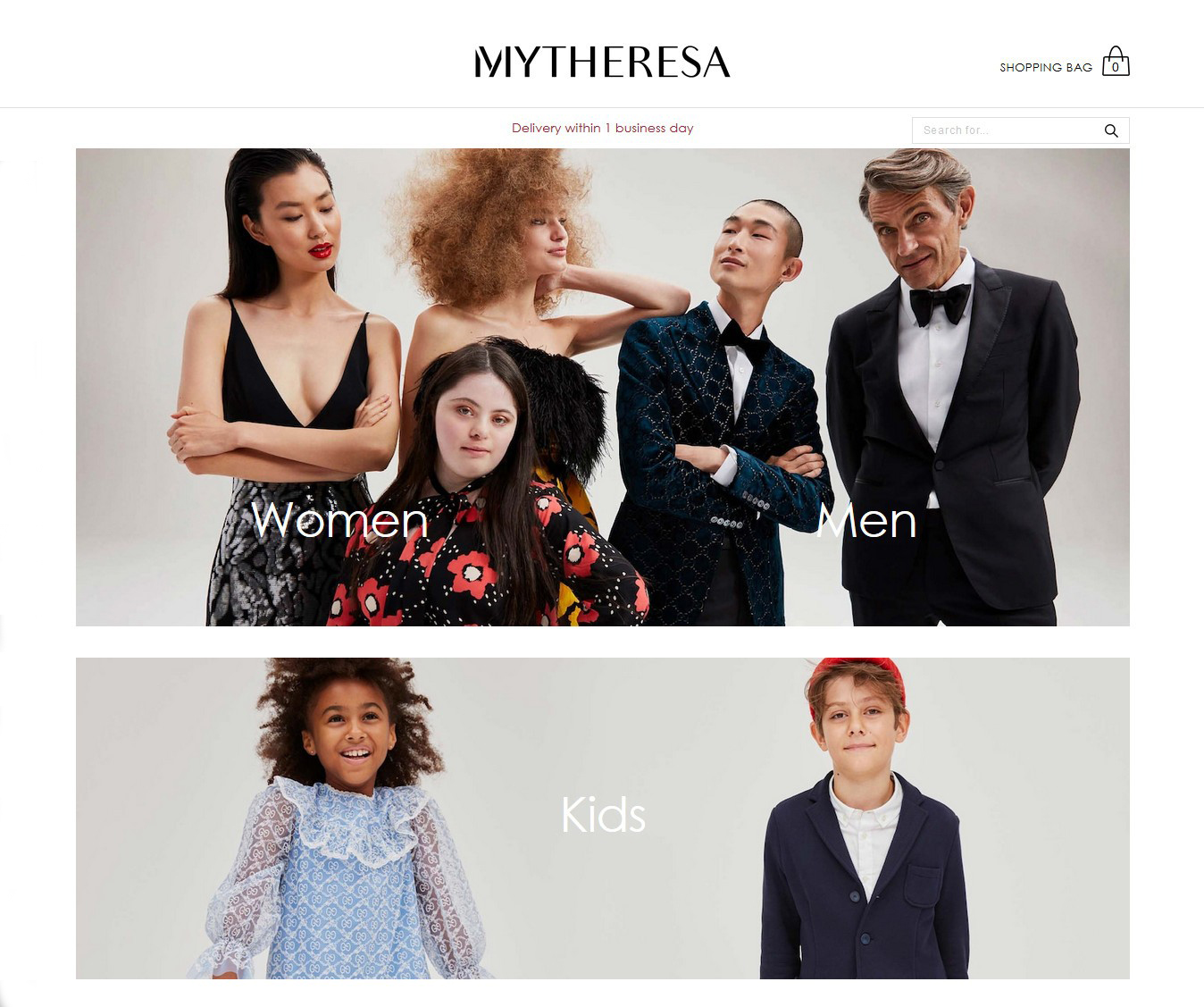

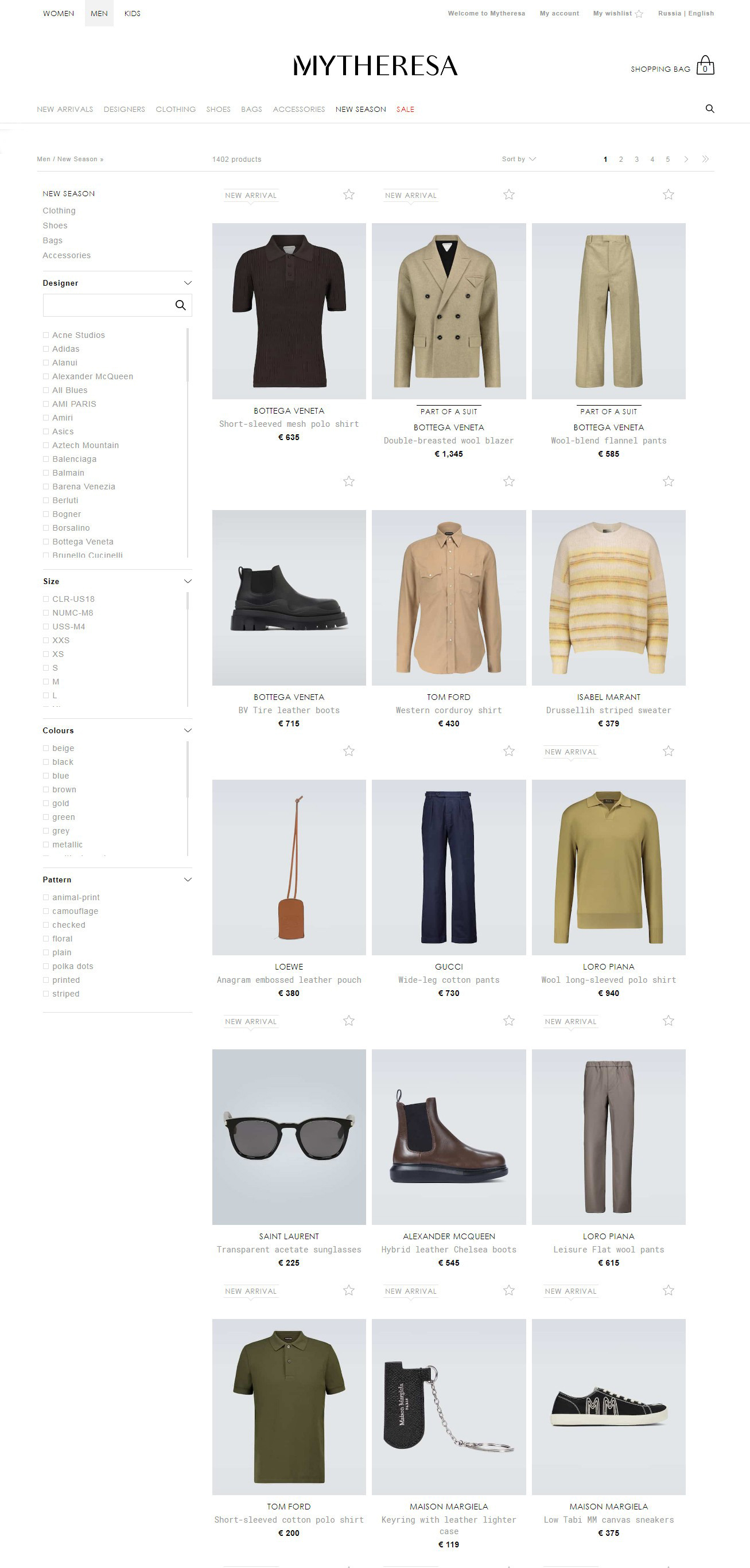

Mytheresa - ведущая платформа электронной коммерции класса люкс для мирового потребителя модной коллекции одежды. Компания предлагает одну из лучших коллекций среди одежды, отобранную из более чем 200 самых востребованных мировых брендов и представленную в цифровом формате, ориентированном на клиента. История MYT Netherlands Parent B.V. началась более трех десятилетий назад с открытия Theresa в Мюнхене, одного из первых мультибрендовых бутиков в Германии. Mytheresa, запущенная в Интернете в 2006 году, составила 97% чистых продаж и достигла клиентов в 133 странах в 2020 финансовом году. Компания предлагает своим клиентам тщательно отобранный выбор продуктов, доступ к эксклюзивным коллекциям, собственному контенту, незабываемым услугам и индивидуальный опыт покупок. Благодаря более чем 30-летнему изучению рынка и давним отношениям с ведущими мировыми брендами, Mytheresa стала мировым авторитетом в области моды.

О компании

Материнская компания MYT в Нидерландах подала предложения об условиях IPO на 266 миллионов долларов.

Компания управляет тщательно отобранным сайтом Mytheresa.com.

MYTE росла во время пандемии, однако сталкивается с неопределенной траекторией роста, поскольку потребители со временем возвращаются в магазины.

Материнская компания MYT в Нидерландах (MYTE) подала заявку на привлечение 266 миллионов долларов от продажи ADS, представляющих обыкновенные акции в ходе IPO, согласно измененному регистрационному заявлению.

Компания управляет интернет-сайтом модных товаров и аксессуаров для глобальной аудитории.

MYTE росла во время пандемии, но меньше, чем я бы хотел видеть, и ее будущий рост остается неопределенным, поскольку последствия пандемии со временем ослабевают.

Компания и технологии

Компания Mytheresa, базирующаяся в Мюнхене, Германия, была основана для разработки тщательно отобранных модных брендов класса люкс, которые она размещает на своем веб-сайте электронной торговли.

Управление возглавляет главный исполнительный директор Майкл Клигер, работает в компании с 2015 года и ранее был вице-президентом по международным вопросам в eBay Enterprise и исполнительным директором в Accenture.

Источник: Mytheresa

Mytheresa также проводит офлайн-мероприятия в крупных городах. Компания обеспечивает персональную поддержку покупок для ведущих клиентов.

В 2020 финансовом году (30 июня) у MYTE было более 486 000 клиентов, и компания отправила почти 1,1 миллиона заказов в 133 страны.

В январе 2019 года компания запустила Mytheresa Kids, а в январе 2020 года запустила Mytheresa Men с более чем 100 кураторскими брендами.

Привлечение клиентов

Компания в первую очередь продает свой онлайн-сайт потребителям предметов роскоши с высоким доходом с помощью поисковой оптимизации и рекламы.

С 2019 финансового года по 2020 финансовый год компания увеличила свою активную клиентскую базу на 21,7%.

Источник: Заявление о регистрации компании.

Показатель эффективности продаж, G&A, определяемый как количество долларов дополнительных новых доходов, генерируемых каждым долларом затрат на продажи, G&A, вырос в 1,5 раза за последний отчетный период.

Рынок и конкуренция

Согласно отчету об исследовании рынка за 2020 год, подготовленному компанией Bain & Company Worldwide Market Study (весеннее обновление), мировой рынок предметов роскоши упал примерно на 25% в первом квартале 2020 года, что может перерасти в сокращение за весь год с 20% до 25%. .

В отчете говорится, что «рынок предметов роскоши восстановится, но отрасль будет глубоко трансформирована ... Кризис с коронавирусом заставит отрасль быть более творчески и внедрять инновации еще быстрее, чтобы удовлетворить множество новых требований потребителей и ограничения каналов сбыта.

В частности, для MYTE онлайн-роскошь оказалась устойчивой по сравнению с продавцами, ориентированными на розничную торговлю.

Кроме того, в отчете оценивается, что «восстановление до уровней 2019 года не произойдет до 2022 или 2023 года», при этом рост возобновится только постепенно и в зависимости от стратегической реакции крупного «игрока в сфере роскоши» на текущий кризис и их способности трансформировать отрасль от имени клиент.

К основным конкурентным или другим участникам отрасли относятся:

Мультибрендовые интернет-магазины и торговые площадки

Farfetch (FTCH)

Люксовые бренды, продающие напрямую потребителям

Роскошные мультибрендовые магазины

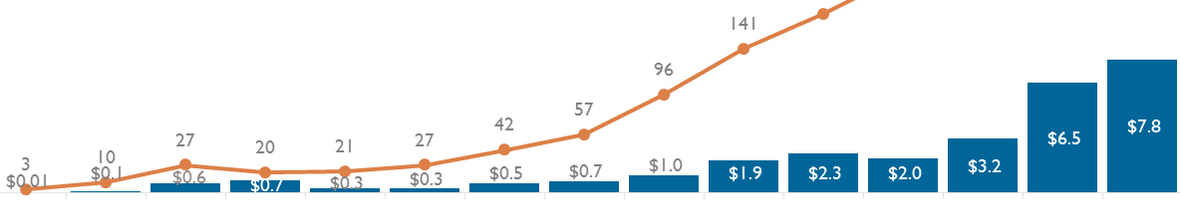

Финансовые показатели

Последние финансовые результаты Митерезы можно резюмировать следующим образом:

Растущий доход

Увеличение валовой прибыли, но небольшое снижение валовой прибыли

Рост операционной прибыли и операционной маржи

Переход к наличным деньгам, используемым в операциях

Источник: Заявление о регистрации компании.

По состоянию на 30 сентября 2020 года у Mytheresa было 7,2 миллиона долларов наличными и 397,3 миллиона долларов общей суммы пассивов.

Свободный денежный поток за двенадцать месяцев, закончившихся 30 сентября 2020 года, был отрицательным (7,6 млн долларов США).

Детали IPO

MYTE намеревается продать примерно 16,6 миллиона акций АДА, представляющих обыкновенные акции, по предлагаемой средней цене 17,00 долларов за АДА с валовой выручкой в размере примерно 266 миллионов долларов, не включая продажу обычных опционов андеррайтера.

Ни один из существующих акционеров не выразил заинтересованности в приобретении акций по цене IPO.

Если предположить, что IPO будет успешным в середине предложенного ценового диапазона, стоимость предприятия при IPO составит около 1,7 миллиарда долларов.

Без учета опционов андеррайтеров и частных размещаемых акций или акций с ограниченным доступом, если таковые имеются, отношение количества размещенных к обращению акций составит примерно 17,82%.

Согласно последней нормативной документации фирмы, она планирует использовать чистую выручку следующим образом:

Мы намерены использовать до 206,4 миллиона долларов чистой выручки от этого предложения, чтобы заставить MGG выплатить всю или часть основной суммы, а также начисленных и невыплаченных процентов по ссуде акционерам 6,00% со сроком погашения в 2025 году, которая, в свою очередь, будет использована для погашения вся или часть основной суммы и начисленных и невыплаченных процентов по определенным старшим обеспеченным облигациям PIK со ставкой 7,50% со сроком погашения в 2025 г. (но не менее 125,0 млн долларов США в основной сумме), выпущенных на первоначальную основную сумму в 200,0 млн долларов США компанией MYT Holding в связи с урегулирование всех претензий к MYT Holding и MYT Netherlands, связанных с банкротством Neiman Marcus и распределением.

Презентация роуд-шоу компании руководством недоступна.

Андеррайтерами IPO, котирующимися на бирже, являются Morgan Stanley, J.P. Morgan, Credit Suisse, UBS Investment Bank, Jefferies and Cowen.

Список предыдущих IPO 2021: